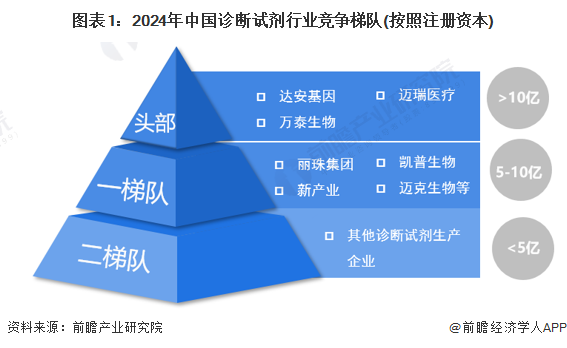

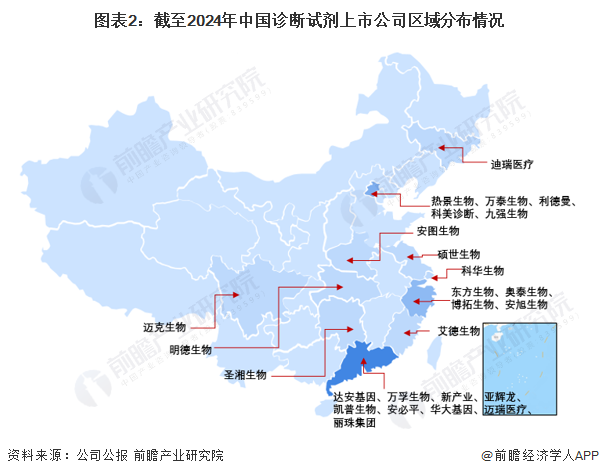

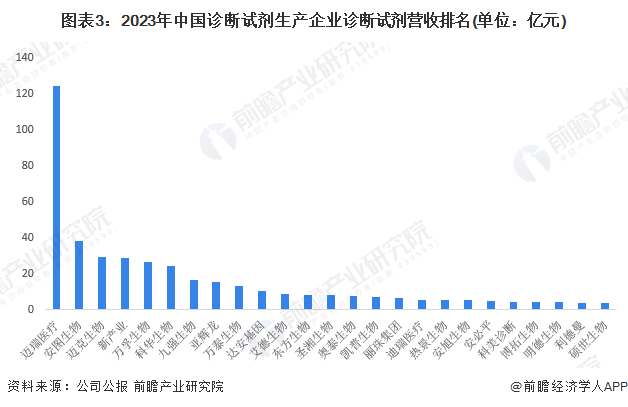

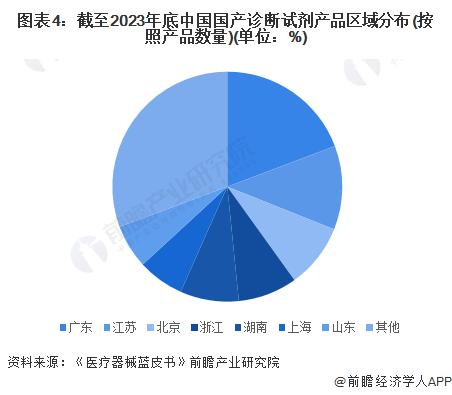

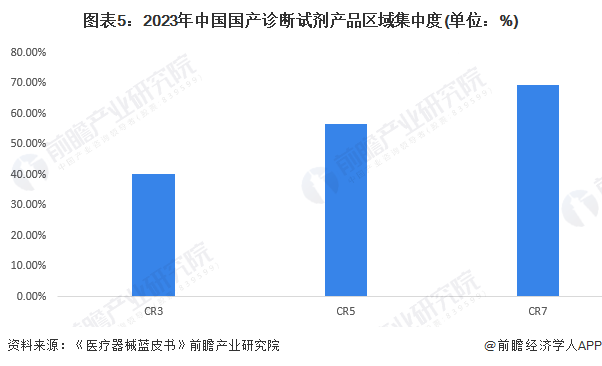

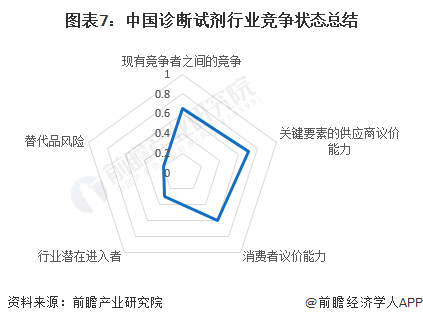

(原标题:【行业深度】洞察2024:中国诊断试剂行业竞争格局及市场占有率(附营收排名、区域市场集中度等)) 本文核心数据:中国诊断试剂公司竞争梯队;中国诊断试剂上市公司营收;诊断试剂影响力排名 从诊断试剂行业竞争梯队看,注册资本超过10亿元的企业主要有达安基因、万泰生物、迈瑞医疗,处于行业头部地位;5-10亿注册资本的诊断试剂企业主要有丽珠集团、新产业、凯普生物、迈克生物等,处于一梯队;其余注册资本小于5亿元的诊断试剂企业处于第二梯队。 从区域分布看,中国诊断试剂上市企业主要分布在广东、浙江、北京等省市,其中广东的诊断试剂上市公司数量较多,包括达安基因、万孚生物、新产业、亚辉龙、凯普生物、安必平、华大基因、迈瑞医疗、丽珠集团等。 不完全统计,2023年,中国诊断试剂生产企业中,迈瑞医疗体外诊断(主要为试剂)总收入超过120亿元,安图生物诊断试剂营收规模达到38亿元,领先于其他企业。 注:上述统计数据仅包含披露了诊断试剂营收或体外诊断业务的企业,其中达安基因为生物制品(主要为诊断试剂)出售的收益,迈瑞医疗、科华生物、明德生物、迈克生物和丽珠集团为体外诊断业务收入(包括体外诊断试剂和配套设备收入)。 截至2023年底,中国诊断试剂国产产品数量总计8.97万件,其中广东省有1.73万件,占比为19%;江苏有1.06万件,占比为12%;北京和浙江的产品数量也均超过7000件,占比分别为9%和8%,数量远超其他区域。 从前3大省市和前5大省市国产诊断试剂产品集中度来看,分别超过40%和56%,而前7大省市国产产品集中度超过69%,总的来看,中国国产试剂产品区域集中度较高,已形成了珠三角、长三角等产业聚集区。 从销售渠道布局看,中国大部分上市诊断试剂企业以境内市场为主,东方生物、奥泰生物、博拓生物、安旭生物以境外市场为主,达安基因、明德生物、利德曼等主要关注华南、华东等区域市场。从产品布局看,大部分诊断试剂企业布局多种技术路线、中国诊断试剂行业竞争状态总结 从五力竞争模型角度分析,国内体外诊断行业发展较为成熟,规模经济效应凸显,现有企业对关键资源的控制能力较强,且行业具有较高的技术、资金和资质壁垒,新进入者威胁较小;国内体外诊断行业市场集中度较高,头部公司竞争程度不大,但主要位于中低端市场的中小企业之间竞争较为激烈;诊断试剂上游主要为酶、抗体、抗原、微粒等原料,属于“卡脖子”领域,虽然有部分产品慢慢的开始国产化,但高端市场仍被国外企业掌握,因此,供应商的议价能力较强;集采正成为下游采购的主要方式,下游的议价能力提升;诊断试剂是体外诊断或体内诊断的必要材料,而体外诊断是医疗机构采用主要筛查疾病类型的手段,虽然目前CT、X光等筛查手段同时辅助诊治,但体外诊断得益于便捷、高效、伤害性小、准确率高的特征,仍是辅助诊疗的主要手段之一,因此诊断试剂的替代品威胁较小。 根据以上分析,对各方面的竞争情况做量化,1代表最大,0代表最小,目前我国诊断试剂行业五力竞争总结如下: 证券之星估值分析提示丽珠集团盈利能力平平,未来营收成长性一般。综合基本面各维度看,股价合理。更多 证券之星估值分析提示科华生物盈利能力良好,未来营收成长性良好。综合基本面各维度看,股价合理。更多 证券之星估值分析提示达安基因盈利能力优秀,未来营收成长性一般。综合基本面各维度看,股价偏低。更多 证券之星估值分析提示明德生物盈利能力优秀,未来营收成长性一般。综合基本面各维度看,股价偏低。更多 证券之星估值分析提示利德曼盈利能力平平,未来营收成长性较差。综合基本面各维度看,股价偏高。更多 证券之星估值分析提示迈克生物盈利能力良好,未来营收成长性较差。综合基本面各维度看,股价偏低。更多 证券之星估值分析提示万孚生物盈利能力优秀,未来营收成长性一般。综合基本面各维度看,股价合理。更多 证券之星估值分析提示中达安盈利能力平平,未来营收成长性较差。综合基本面各维度看,股价偏高。更多 以上内容与证券之星立场无关。证券之星发布此内容的目的是传播更多详细的信息,证券之星对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关联的内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至,我们将安排核实处理。